El régimen de aplazamiento de deudas con la AEAT está diseñado para ayudar tanto a particulares como a Pymes y autónomos que, debido a la falta de liquidez, tienen dificultades para cumplir con el pago de impuestos. Nuestro departamento de asesoría fiscal a preparado este artículo para explicarte como proceder en esta situación.

Hay que señalar que es una opción preferible a buscar financiación de a través de una entidad bancaria que siempre nos cobraran unas comisiones de apertura, estudio y cancelación además de unos intereses siempre más elevados que los que nos repercuta la propia AEAT

Contenido

¿Qué deudas con la AEAT son inaplazables?.

En Enero de 2017 se publica la instrucción 1/2017 donde se limita la posibilidad de aplazar deudas con Hacienda.

Según indica en su Exposición de motivos: «En este sentido, se suprime la excepción normativa que abría la posibilidad de aplazamiento y fraccionamiento de las retenciones e ingresos a cuenta. Por otra parte, se elimina la posibilidad de aplazamiento o fraccionamiento de las obligaciones tributarias que deba cumplir el obligado a realizar pagos fraccionados del impuesto sobre Sociedades. Asimismo, tampoco podrán ser objeto de aplazamiento o fraccionamiento las liquidaciones tributarias conformadas total o parcialmente en virtud de resolución firme cuando previamente hayan sido suspendidas durante la tramitación del correspondiente recurso o reclamación en sede administrativa o judicial. Además, se elimina la posibilidad de aplazamiento o fraccionamiento de los tributos repercutidos, dado que el efectivo pago de dichos tributos por el obligado a soportarlos implica la entrada de liquidez en el sujeto que repercute.

En este sentido son inaplazables las siguientes deudas:

- Las del retenedor u obligado a realizar ingresos a cuenta (Modelos 111, 115 y 123).

- Los pagos fraccionados a cuenta del Impuesto sobre Sociedades

(Modelo 202). - Las derivadas de la ejecución de resoluciones firmes desestimatorias suspendidas durante las reclamaciones o recursos.

¿Qué deudas se pueden aplazar?.

Todas las demás, salvo el caso especial del IVA que veremos en el punto siguiente.

Por ejemplo:

- Pagos fraccionados del IRPF para empresarios o profesionales en estimación directa u objetiva (Modelos 130 y 131).

- Declaración anual de IRPF. Se permite el fraccionamiento en dos plazos, el primero hasta el 30 de junio y el segundo el 5 de noviembre. Si esta opción no es suficiente, se puede solicitar un aplazamiento de la totalidad de la deuda en las condiciones establecidas para cualquier otro impuesto.

- Declaración anual del Impuesto sobre Sociedades (Modelo 200). OJO, como hemos dicho en el punto anterior los pagos fraccionados de este impuesto son inaplazables, no obstante, dice nada sobre la liquidación anual. Por tanto, se puede solicitar el aplazamiento del Modelo 200.

Puede ser de tu interés: «Guía Práctica para aplazar tus deudas con Hacienda y potenciar tu tesorería«

¿Qué ocurre con el IVA?

El RD-ley 3/2016, de 2 de diciembre, por el que se adoptan medidas en el ámbito tributario dirigidas a la consolidación de las finanzas públicas y otras medidas urgentes en materia social, señala como inaplazable el IVA repercutido al cliente, excepto prueba de que las cuotas no fueron pagadas.

Las dificultades que causaron esta medida a muchas Pymes y autónomos conllevaron la publicación de la mencionada instrucción 1/2017 que indicaba que para deudas inferiores a 30.000 euros el procedimiento será automatizado y no se exigirá ninguna documentación con la solicitud. Así, Hacienda no pide que se justifique el IVA repercutido no cobrado

para obtener el aplazamiento.

¿Cómo consultar las deudas con Hacienda?

Si necesitamos consultar las deudas con Hacienda podemos acceder online el listado de todas las obligaciones pendientes de pago con Hacienda. La Agencia Tributaria tiene habilitado un apartado en su sede electrónica donde los contribuyentes pueden acceder a una relación detallada de todas sus deudas fiscales, el importe, el motivo y la situación en la que se encuentra la deuda -si está abonada, en providencia de apremio o en fase de embargo-.

Para obtener toda la relación de deudas pendientes con Hacienda, el autónomo puede acceder al área de consulta de deudas de la Agencia Tributaria, desde varios apartados distintos. La opción más sencilla es través del acceso destacado ‘Pagar, aplazar y consultar deudas’ en la página principal de la sede electrónica de la Administración.

¿Cómo y cuando se puede solicitar el aplazamiento de deudas con la AEAT?

El aplazamiento o fraccionamiento de una deuda tributaria se puede solicitar en cualquier momento, desde que se inicia el período voluntario de pago de un impuesto hasta su fecha de vencimiento. Incluso después, una vez iniciado el período ejecutivo, en caso de no haber podido pagar en plazo.

Una vez iniciado el procedimiento de embargo ya no es posible pedir el aplazamiento. En esos casos, será necesaria una negociación especial.

Como se puede solicitar el aplazamiento o fraccionamiento telemáticamente:

El aplazamiento o fraccionamiento de deudas con la AEAT se puede solicitar tanto presencialmente como por medios telemáticos.

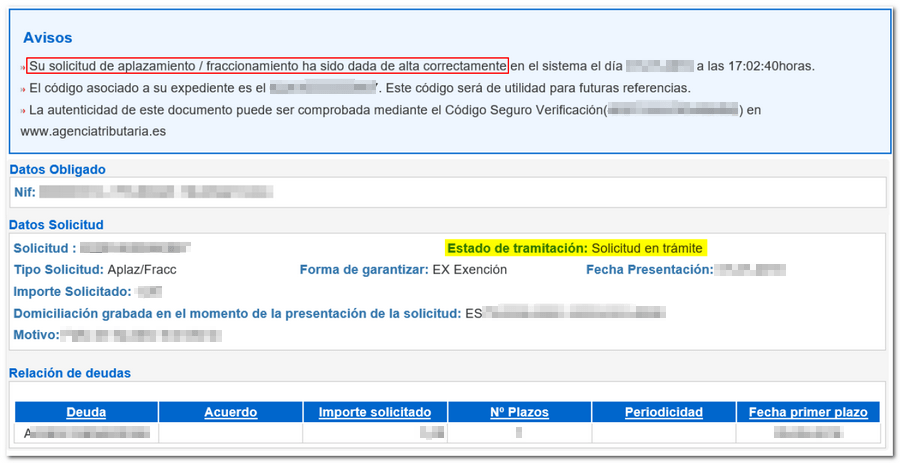

Para realizar el trámite telemáticamente debemos dirigirnos a la sede electrónica de la AEAT y entrar en el apartado «Solicitar aplazamiento o fraccionamiento de deudas». También al tramitar el modelo que queremos aplazar o fraccionar podemos indicar en la forma de pago “Reconocimiento de deuda con solicitud de aplazamiento” y hacer click en Firmar y enviar.

La siguiente pantalla muestra un PDF de la declaración presentada. En la parte superior de la pantalla aparece un aviso y en rojo y mayúsculas QUEDA PENDIENTE LA PRESENTACIÓN DE LA SOLICITUD DE APLAZAMIENTO. Pincha en Tramitar deuda y rellena todos los datos necesarios para solicitar el aplazamiento.

Añade el número de cuenta donde quieres domiciliar el aplazamiento y el motivo de la solicitud.

Debes indicar un motivo para aplazar las deudas con la AEAT. Por lo general, el más utilizado es: “Por problemas transitorios de liquidez”.

Puedes elegir el número de plazos. Pero desde enero de 2017 y hasta el 31 de diciembre de 2022 hay un

límite de 12 mensualidades para los autónomos y 6 para las sociedades.

La periodicidad de estos plazos debe ser mensual y no inferior a 30 euros.

Elige la fecha del primer plazo de ingreso de la deuda. Debe ser el día 5 o el 20 de cada mes.

Una vez completados todos los campos, haz clic en “Firmar y enviar”.

Puede ser de tu interés: «Nuevo límite exento de garantía en aplazamientos o fraccionamientos: 50.000 €«

¿Qué importe se puede aplazar?

ACTUALIZACION: Orden HFP/311/2023 – nuevo límite exento de garantía en aplazamientos 50.000 €.

Como decimos en la entrada «Nuevo límite exento de garantía en aplazamientos o fraccionamientos: 50.000 €«: el 31 de marzo de 2023 se publica la Orden HFP/311/2023 en donde se establece un nuevo límite exento de garantía en aplazamientos o fraccionamientos de 50.000 €.

No existen límites, pero, como ya hemos visto, se distingue entre las deudas inferiores a 50.000 euros, para las que no se exige aval, y las que superan esa cantidad, en las que habrá que presentar garantías en forma de aval bancario, garantía hipotecaria o seguro de caución.

Se acumularán , en el momento de la solicitud, tanto las deudas a las que se refiere la propia solicitud, como cualesquiera otras del mismo deudor para las que se haya solicitado y no resuelto el aplazamiento o fraccionamiento, así como el importe de los vencimientos pendientes de ingreso de las deudas aplazadas o fraccionadas, salvo que estén debidamente garantizadas

Plazos para pagar la deuda con Hacienda

Con la solicitud de aplazamiento o fraccionamiento se presenta un calendario de pagos que Hacienda puede aceptar o desestimar. Es posible que Hacienda plantee un calendario alternativo. Si deniega por completo la solicitud, enviará una carta de pago por el total de la deuda para abonar en el plazo marcado.

Como ya indicamos en una entrada anterior, La disposición adicional undécima de la Ley 16/2022, de 5 de septiembre, de reforma del texto refundido de la Ley Concursal, en vigora partir del 1 de enero de 2023, modifica los plazos de pago de la deudas tributarias. De este modo, a partir del 1 de enero de 2023, los plazos no podrán exceder de:

a) Plazo máximo de 6 meses

Resultará aplicable:

- Para aquellos casos en que los aplazamientos y fraccionamientos se garanticen conforme a lo previsto en los párrafos segundo y tercero del artículo 82.1 de la LGT; precepto que se refiere a:

- Garantías consistentes en hipoteca, prenda, fianza personal y solidaria u otra que se estime suficiente, en la forma que se determine reglamentariamente, que podrá admitir la Administración cuando se justifique que no es posible obtener aval solidario de entidad de crédito o sociedad de garantía recíproca o certificado de seguro de caución o bien que su aportación compromete gravemente la viabilidad de la actividad económica.

- Adopción de medidas cautelares en sustitución de las garantías anteriores por la Administración a solicitud del obligado tributario.

- También se aplicará para aquellos supuestos en los que se den las circunstancias del artículo 82.2.a) de la LGT, es decir, cuando las deudas tributarias sean de cuantía inferior a la que se fije en la normativa tributaria.

b) Plazo máximo de 9 meses

Para aquellos casos en que los aplazamientos y fraccionamientos se garanticen conforme al párrafo primero del artículo 82.1 de la LGT, que se refiere al aval solidario de entidad de crédito o sociedad de garantía recíproca o certificado de seguro de caución.

c) Plazo máximo de 12 meses

En los supuestos en los que se den las circunstancias que contempla el artículo 82.2.b) de la LGT, esto es: cuando el obligado al pago carezca de bienes suficientes para garantizar la deuda y la ejecución de su patrimonio pudiera afectar sustancialmente al mantenimiento de la capacidad productiva y del nivel de empleo de la actividad económica respectiva, o pudiera producir graves quebrantos para los intereses de la Hacienda Pública, en la forma prevista reglamentariamente.

La citada disposición adicional undécima de la Ley 16/2022 tambien establece en su apartado segundo la elevación a rango de ley de la exención de la necesidad de aportar garantías para ciertas solicitudes de aplazamiento y fraccionamiento de pago de deudas que se contemplaba en la Orden HAP/2178/2015, de 9 de octubre, por la que se eleva el límite exento de la obligación de aportar garantía en las solicitudes de aplazamiento o fraccionamiento a 50.000 euros (Nuevo limite introducido por la Orden HFP/311/2023).

Coste del aplazamiento o fraccionamiento

Aplazar las deudas con Hacienda supone pagar intereses. El tipo de interés se fija cada año en los Presupuestos Generales del Estado. Si se presenta aval, el tipo de interés aplicable es el interés legal del dinero,

Cuando el aplazamiento de deudas con la AEAT se solicita sin garantías se aplica el interés de demora (actualmente del 3,75%).

Puede la AEAT denegarnos la solicitud

Tal y como explica la propia Agencia Tributaria, “las deudas con la AEAT, tanto en periodo voluntario como ejecutivo, podrán aplazarse o fraccionarse en los términos que se fijen reglamentariamente, previa solicitud del obligado tributario, cuando su situación económico-financiera le impida, de forma transitoria, efectuar el pago en los plazos establecidos”. Es decir, el principal y más importante requisito para poder recurrir a esta opción es que el autónomo se encuentre en una situación económica que impida efectuar el pago correspondiente.

El otro aplazamiento indispensable para que el aplazamiento sea aprobado es Estar al corriente de pago con la Agencia Tributaria.

Las solicitudes de aplazamiento o fraccionamiento se inadmitirán en los siguientes casos:

- Cuando con la solicitud no se presenta la autoliquidación de la que se pide aplazamiento (ni se ha presentado anteriormente).

- Cuando se presenta la autoliquidación una vez iniciado un proceso de comprobación o investigación que hubiera quedado suspendido por haber pasado el tanto de culpa a la jurisdicción competente o por haber sido remitido el expediente al Ministerio Fiscal, por concurrir alguno de los supuestos regulados en el artículo 305 del Código Penal.

- Cuando la solicitud sea reiterativa de otras anteriores que hayan sido denegadas y no contenga modificaciones sustanciales. Se entenderá entonces que se intenta simplemente dilatar o impedir la recaudación del impuesto.

- Cuando se haya notificado el acuerdo de enejenación de los bienes embargados se inadmitirá por considerarse extemporánea.

Puede ser de tu interés: «Domiciliación de deudas tributarias en entidades no colaboradoras«

NOVEDADES EN 2023

Junto a la Orden HFP/311/2023 en donde se establece un nuevo límite exento de garantía en aplazamientos o fraccionamientos de 50.000 € se han dictado dos instrucciones:

- Instrucción 1/2023, de 31 de marzo, emitida por la directora del Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, sobre las garantías necesarias para otorgar aplazamientos y fraccionamientos de pago, así como para obtener la suspensión de los actos administrativos que sean objeto de recurso y reclamación.

- Instrucción 2/2023, de 3 de abril, también emitida por la directora del Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, sobre la gestión de los aplazamientos y fraccionamientos de pago.

Entre las medidas destacables, se encuentran las siguientes:

- Se aumentan los plazos máximos de concesión: de 12 a 24 meses para personas físicas y de 6 a 12 meses para personas jurídicas.

- Los aplazamientos automatizados de hasta 50.000 euros en total podrán tramitarse y concederse en cuestión de segundos, siempre que se encuentren en período voluntario o ejecutivo de pago, sin embargo, en caso de encontrarse en período ejecutivo, se mantendrán las trabas existentes sobre bienes y derechos del deudor al momento de presentar la solicitud.

- Se amplía el abanico de posibilidades para la constitución de garantías en los aplazamientos o fraccionamientos superiores a 50.000 euros que requieran garantías.

- Si se aporta un aval bancario o seguro de caución, los plazos máximos se extienden de 36 a 60 meses, mientras que si la garantía aportada es un inmueble urbano sin cargas, los plazos máximos se elevan de 24 a 36 meses.

- Se amplía de 48 a 60 meses el tope para situaciones excepcionales en las que se puedan superar los plazos máximos generales establecidos, previa autorización.

- Se permitirá aceptar como garantía bienes inmuebles urbanos que tengan cargas previas siempre y cuando, descontando dichas cargas, el importe supere el 115% de la deuda.

Estas medidas tienen como objetivo brindar una mayor flexibilidad a los contribuyentes que necesiten aplazar o fraccionar sus deudas con Hacienda, al mismo tiempo que se establecen garantías que aseguren la recuperación de las cantidades adeudadas.

Factores a considerar para determinar el importe de deuda que puede ser aplazada

Para determinar el importe de la deuda susceptible de ser aplazada, se considerarán los siguientes aspectos:

- En el momento de la solicitud, se sumarán todas las deudas correspondientes a la solicitud en cuestión, así como aquellas otras del mismo deudor para las que se haya solicitado un aplazamiento o fraccionamiento y que aún no se hayan resuelto, junto con el importe de los vencimientos pendientes de pago de las deudas que hayan sido aplazadas o fraccionadas, salvo que se encuentren debidamente garantizadas.

- Las deudas que se puedan acumular serán aquellas que consten en las bases de datos del órgano de recaudación competente, sin necesidad de consultar a otros órganos u organismos incluidos en el ámbito de aplicación de la Orden HFP/311/2023 para determinar el conjunto de las mismas. No obstante, los órganos competentes de recaudación podrán sumar aquellas otras deudas acumulables que, no constando en sus bases de datos, hayan sido comunicadas por otros órganos u organismos.

Solicitud de Aplazamiento

La solicitud de aplazamiento se realiza a través de la aplicación móvil de la Agencia Tributaria o en su sede electrónica, y la respuesta se obtiene en cuestión de segundos.

Si el solicitante está suscrito al sistema de avisos de la Agencia, se le enviará una notificación inmediata de la resolución de la solicitud a través de la app, correo electrónico o mensaje de texto al número de teléfono móvil que haya proporcionado.

Resolución del TEAC n.º 5121/2023 de 18 de febrero de 2025

La resolución n.º 5121/2023, de 18 de febrero de 2025, del Tribunal Económico-Administrativo Central (TEAC) aborda una cuestión crucial: el momento de inicio del período ejecutivo tras la inadmisión de una solicitud de aplazamiento o fraccionamiento presentada en período voluntario, así como los efectos de que el contribuyente ingrese la totalidad de la deuda durante la tramitación.

Inicio del período ejecutivo en caso de inadmisión

El TEAC unifica criterio afirmando que, al inadmitirse la solicitud de aplazamiento o fraccionamiento presentada en período voluntario, entra en juego el artículo 47.3 del Reglamento General de Recaudación (RGR). Esto significa que la petición se considera no presentada a todos los efectos, sin alterar el plazo de pago voluntario original.

Por tanto:

- Si el pago total de la deuda se produce tras la notificación de la resolución de inadmisión, pero una vez vencido el plazo voluntario original y antes de la notificación de la providencia de apremio, se devenga el recargo ejecutivo regulado en el artículo 28.2 de la Ley General Tributaria (LGT).

Ingreso total de la deuda durante la tramitación

Si el contribuyente realiza el pago total de la deuda en cualquier momento mientras se tramita el aplazamiento o fraccionamiento (solicitado en período voluntario), la Administración tributaria considera que el interesado desiste tácitamente de la solicitud. En este caso:

- La Administración acepta el desistimiento y declara el archivo del expediente.

- Sin perjuicio de que se liquiden los intereses de demora desde el día siguiente al vencimiento en período voluntario hasta la fecha de ingreso, conforme al artículo 51.3 del RGR.

Esta aclaración resulta especialmente relevante para quienes, tras presentar la solicitud, disponen posteriormente de liquidez para saldar la deuda de inmediato.

Consecuencias prácticas para los contribuyentes

- Importancia de la admisión de la solicitud: Si la AEAT inadmite la petición por defectos formales o falta de requisitos, el contribuyente no gana tiempo con la presentación; el plazo voluntario no se interrumpe ni se amplía.

- Atención a los plazos: Vencer el período voluntario sin haber obtenido una resolución favorable puede conllevar el inicio del período ejecutivo y la aplicación del recargo.

- Pago anticipado: Si durante la tramitación se obtiene liquidez y se decide pagar, el contribuyente queda exento de continuar con el aplazamiento, aunque deberá abonar los intereses de demora que correspondan.

- Revisión de la documentación antes de solicitar: Para evitar la inadmisión, conviene revisar cuidadosamente los requisitos y presentar toda la información o garantías exigidas por la ley.

Conclusión

El aplazamiento o fraccionamiento de deudas con la AEAT sigue siendo una herramienta útil para aliviar la presión de tesorería, pero es fundamental conocer las implicaciones legales y los últimos criterios jurisprudenciales. La Resolución del TEAC n.º 5121/2023 deja claro que una solicitud inadmitida no detiene el reloj del pago voluntario, y que el contribuyente que pague la totalidad de la deuda durante la tramitación se considerará desistido tácitamente.

En Lam Asesoría de Empresas, estamos al tanto de estas novedades y ofrecemos un servicio integral de asesoramiento fiscal y financiero para que empresas y autónomos gestionen sus deudas y obligaciones tributarias con total seguridad. Ante cualquier duda o para obtener un acompañamiento personalizado, no dudes en contactarnos.

Nota del editor: Este artículo fue publicado con anterioridad y actualizado a Marzo de 2025 por su relevancia.

Que podemos hacer desde Lam, Asesoría de Empresas, para ayudar a tu empresa o negocio.

Esperamos que esta información haya sido de tu interés. Si eres una empresa y necesitas ayuda o quieres recibir asesoramiento, no dudes en contactarnos. Nuestro departamento de asesoría fiscal para Pymes y Autónomos está listo para resolver cualquier pregunta y guiarte en la presentación de impuestos, la planificación fiscal y la mejora de tus procesos administrativos.

Te aconsejamos digitalizar los procesos administrativos de tu empresa y aprovechar sus ventajas. La digitalización no solo reduce costes (papel, desplazamientos…) sino que también ahorra tiempo y te ofrece un mayor control de tu negocio.

- Ventajas:

✅ Información actualizada en tiempo real.

✅ Acceso desde cualquier lugar y dispositivo.

✅ Mayor precisión y mejora en la toma de decisiones gracias a la visibilidad total de ingresos y gastos.

Además, con la próxima implementación de la Factura Digital y el sistema Veri*factu, es fundamental que tu negocio esté preparado para cumplir con las nuevas obligaciones fiscales y aprovechar sus beneficios.

Ponemos a tu disposición una herramienta de facturación en la nube. Hemos alcanzado un acuerdo con un distribuidor de soluciones informáticas para proporcionarte un programa de facturación online que te permita llevar el control de tu facturación (tanto de ingresos como de gastos) en todo momento y desde cualquier dispositivo.

- Características clave:

✅ Automatización de procesos para una mayor eficiencia.

✅ Reducción de errores y duplicidades.

✅ Acceso 24/7 desde cualquier dispositivo, con posibilidad de generar informes en tiempo real.

Desde 2002, en Lam, Asesoría de Empresas, S.L. trabajamos junto a Pymes, autónomos y empresas para ofrecer:

Recuerda: Los contenidos de este blog se ofrecen a modo de guía general y no sustituyen el asesoramiento profesional personalizado. Cualquier acción basada en su contenido o en la interpretación de las normas mencionadas debe ser analizada específicamente, considerando la situación particular de cada caso. Te recomendamos que, antes de tomar cualquier decisión basada en la información aquí expuesta, consultes con un asesor legal o fiscal.

Fuentes:

- Iberley

- Cinco Dias

- Ciss Fiscal

- CEF – Fiscal Impuestos

- Agencia Tributaria